Выгода капитализации

Преимущество программ с присоединением процентов к «телу» вклада, неоспоримо. В первую очередь, процедура увеличивает доходность депозита. А во вторую, оформление опции освобождает клиента от ежемесячного посещения банка для снятия процентов.

Процедура депозита заключается в следующем:

- Необходимо обратиться к специалисту, взяв в терминале талончик «Открыть вклад» с паспортом гражданина Российской Федерации.

- Осуществить выбор депозитной программы, в соответствии с необходимыми параметрами, и подписать договор.

- Внести средства в кассу банка по приходному кассовому ордеру и получить сберегательную книжку.

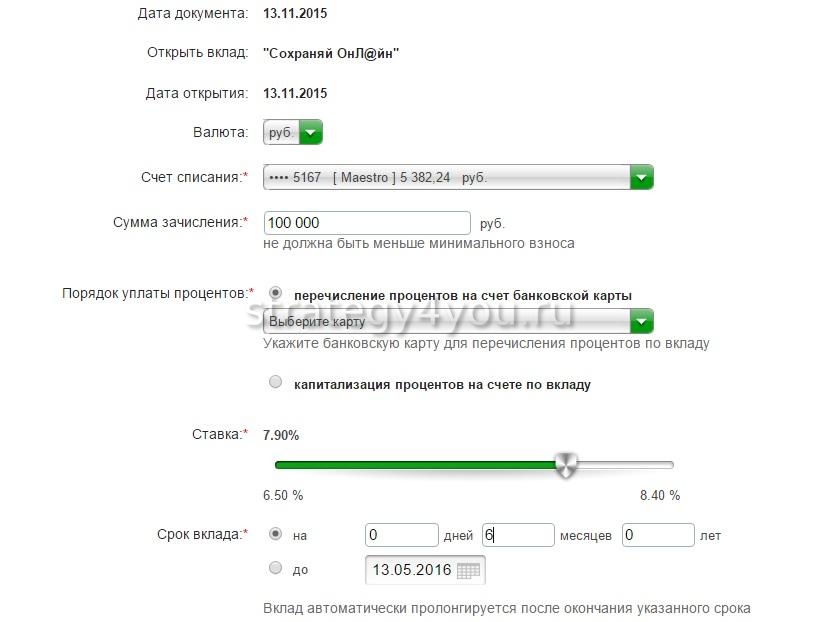

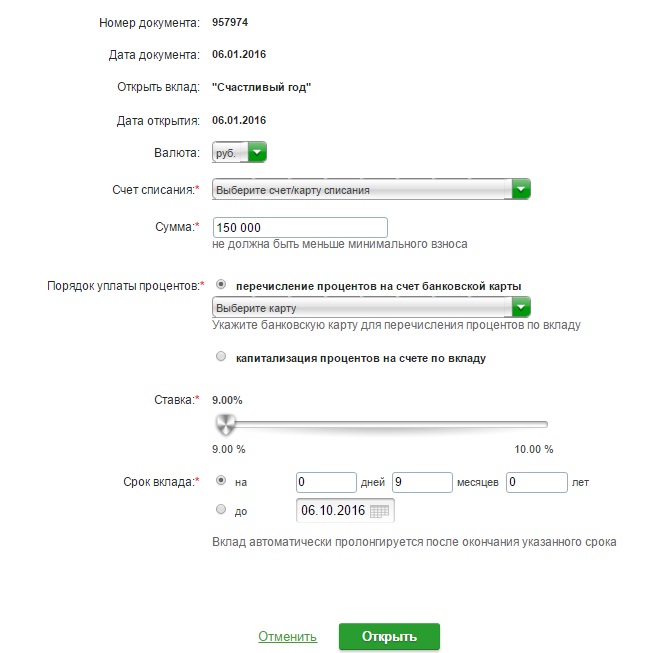

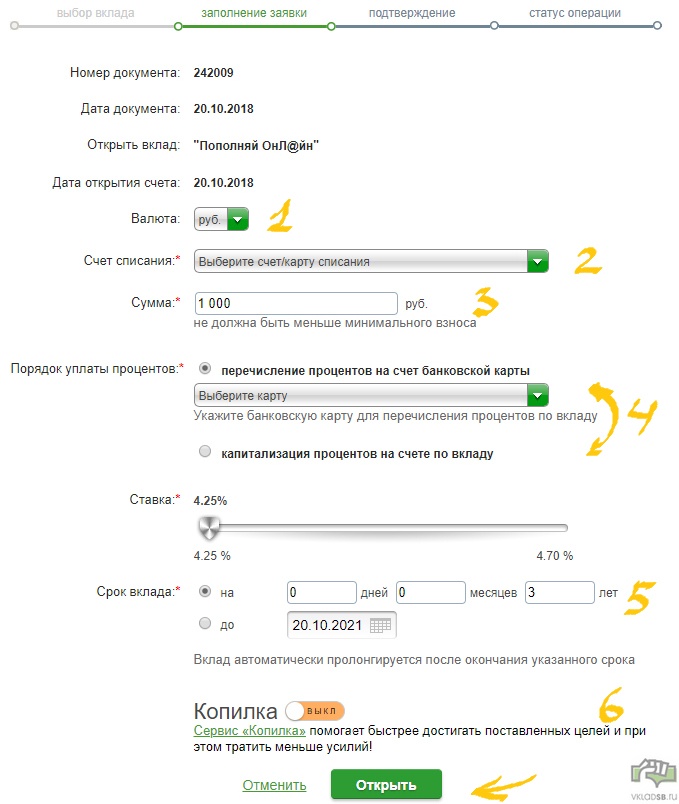

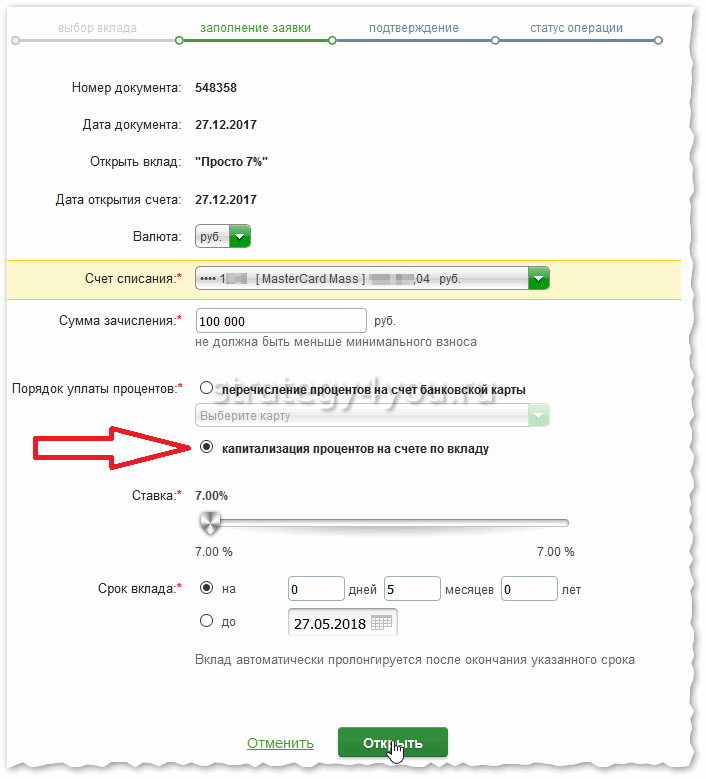

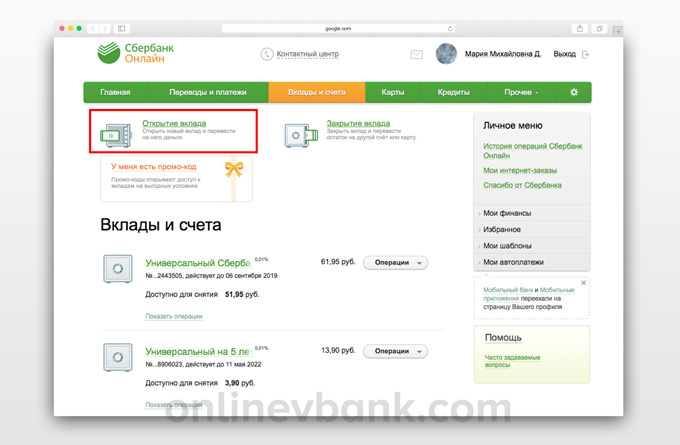

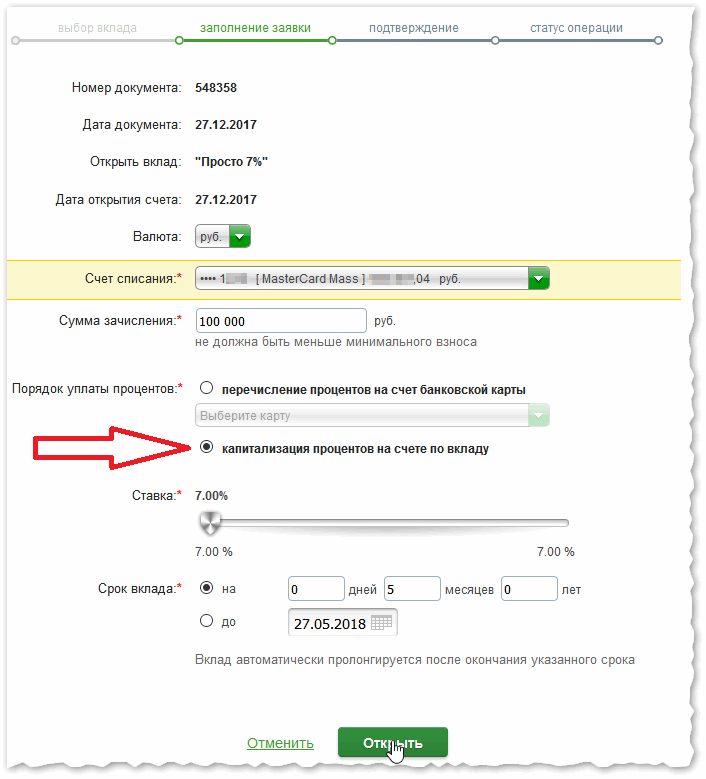

Можно открыть депозит и в онлайн режиме, а деньги перечислить со счета или карты. Система Интернет банкинга Сбербанк Онлайн предполагает полное управление счетами в рамках единого личного кабинета. Чтобы зайти в СБ Онлайн необходимо получить логин и пароль в банкомате, либо зарегистрироваться непосредственно на сайте с помощью мобильного телефона и карты.

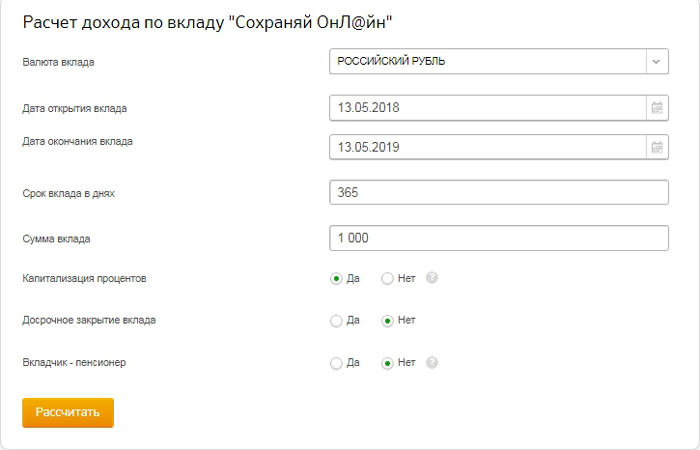

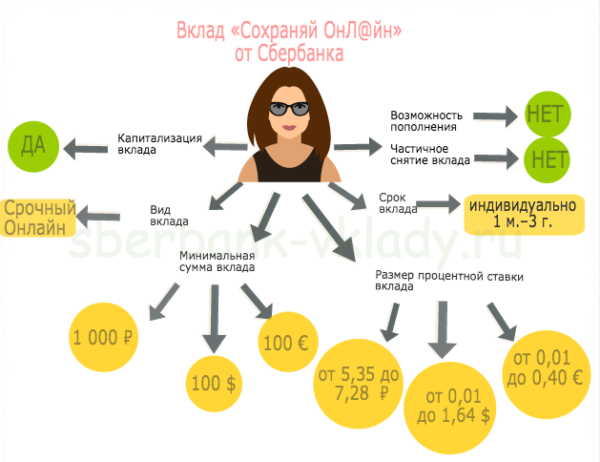

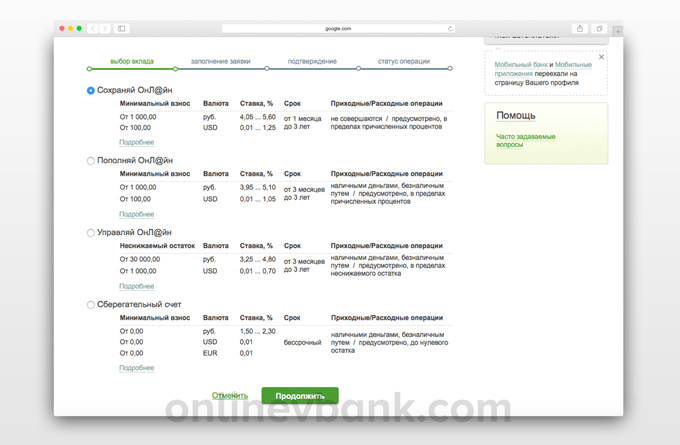

При переходе на вкладку «Открыть вклад» нужно выбрать соответствующую программу и заполнить параметры. Депозиты, открываемые самостоятельно, имеют более высокие процентные ставки. Так, если оформить договор по типу «Сохраняй», то при посещении офиса за год выплата составит 5,15%, а при вкладе «Сохраняй Онлайн» – 5,63% (ставки без капитализации).

Таким образом, капитализация в Сбербанке призвана помочь клиентам увеличить доходность. Отдельных документов для оформления такой опции не нужно. Проценты в любом случае будут увеличивать вклад, если это предусмотрено депозитной программой.

Печатать

Полезно знать:

Комментарии (0)

Что означает капитализация вклада в Сбербанке

Каждый, кто когда-либо сталкивался с размещением средств на депозите, слышал о программах, предусматривающих капитализацию процента, однако не все знают, что значит эта опция, и каков механизм ее работы.

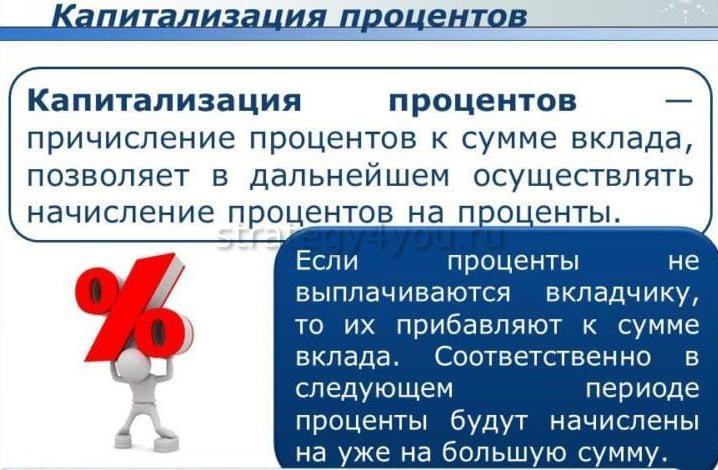

Термин предполагает присоединение начисленного процентного дохода с целью увеличить размер самого капитала, на который далее начислят еще больше.

При оформлении депозита вкладчику доступно 2 варианта, как поступить с процентами:

- Получить % на карту или отдельный счет сразу после начисления.

- Присоединить %, начисленные за определенный период времени, к основной сумме.

Клиент, который заинтересован в стабильной выплате, выбирает первый вариант депозита. Если стоит цель заработать, как можно больше, лучше выбрать капитализацию.

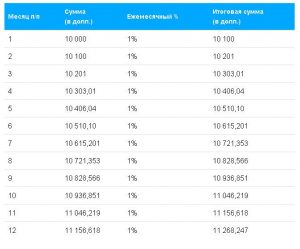

Схема работы капитализации выглядит следующим образом:

- По окончании периода, определяемого согласно банковской программе, банк рассчитает процентную прибыль.

- Полученная сумма не выдается клиенту, а попадает на депозитный счет, увеличивая прибыль от вложенного капитала.

- Чем чаще капитализируют %, тем больше заработает вкладчик.

Учитывая особенности депозита с капитализацией, общий доход по таким программам зависит от:

- величины размещенного вклада;

- процента;

- периодичности зачислений (после капитализации).

Используя чаще всего программы с квартальной или ежемесячной капитализацией, тем не менее, действуют и другие варианты.

Варианты программ в Сбере с капитализацией

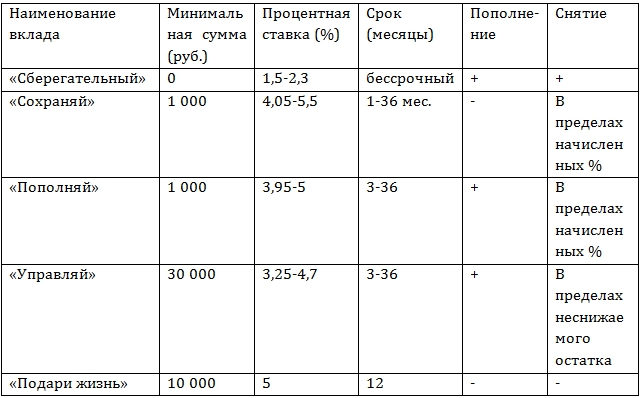

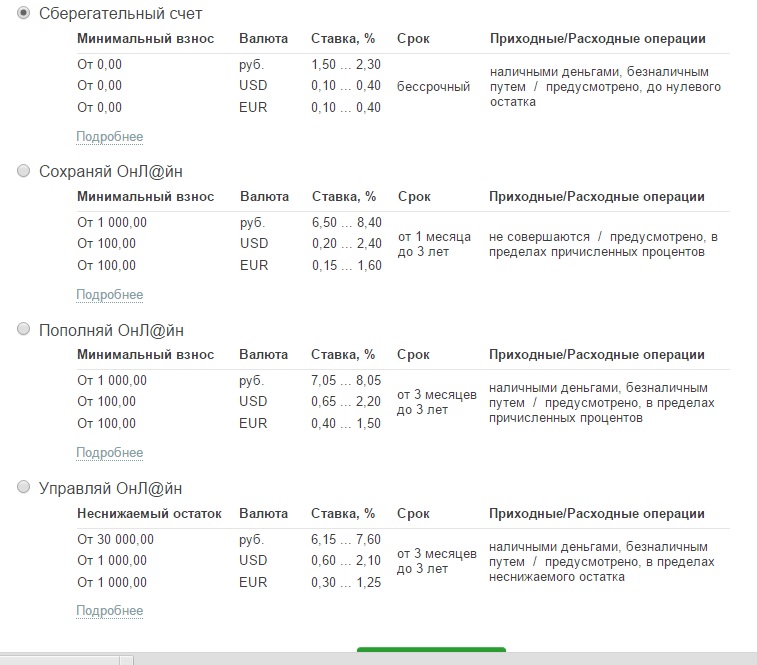

Сбербанк предлагает несколько депозитных программ с капитализацией процентов:

- доступные всем — «Управляй», «Сохраняй», «Пополняй»;

- доступные определенным категориям вкладчиков — «Пенсионный Плюс» и «Социальный»;

- вклад «Подари жизнь» доступен всем категориям вкладчиков, но у него выраженная благотворительная направленность, которая прописана в условиях.

У вкладов Сбербанка различаются условия, но по каждому из них можно выбрать способ начисления дохода: с капитализацией или без нее. Некоторые из предложенных депозитов, доступны только прописанным категориям клиентов, и используются для определенных целей.

Управляй

По данной депозитной программе действуют следующие условия:

| Срок | Валюта | Сумма | Дополнительные условия |

| От 3 месяцев до 3 лет | Рубли или доллары | От 30 тыс. руб. или 1000$ | Пополнение вклада доступно. При наличном пополнении от 1000 рублей, при безналичном сумма не ограничена. Снимать со счета можно начисленные проценты и сумму свыше неснижаемого остатка. |

Процентная ставка по вкладу может доходить до 3,8%. Если решите снять сумму раньше окончания действия вклада, то прибыль рассчитают по сниженной процентной ставке — 0,01%. Можно продлить вклад после его окончания, при этом количество пролонгаций банк не ограничивает.

Сохраняй

При оформлении вклада «Сохраняй» обратите внимание на следующие условия:

| Срок | Валюта | Сумма | Дополнительные условия |

| От 1 месяца до 3 лет | Рубли или доллары | От 1 тыс. руб. или 100$ | Пополнение вклада не доступно. Частичное снятие средств с вклада не предусмотрено. |

Максимальная процентная ставка по вкладу «Сохраняй» — 4,5%. Доход начисляют ежемесячно. Досрочное снятие средств предполагает снижение прибыли. Если вклад закрыть в первые 6 месяцев, то доход пересчитают по процентной ставке 0,01%. Если забрать деньги после первых 6 месяцев, то прибыль составит 2/3 от изначальной процентной ставки. Продлевать вклад можно неограниченное количество раз.

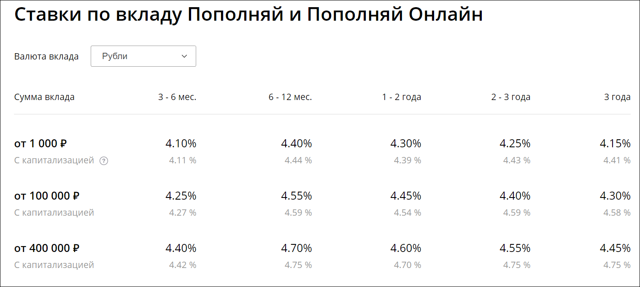

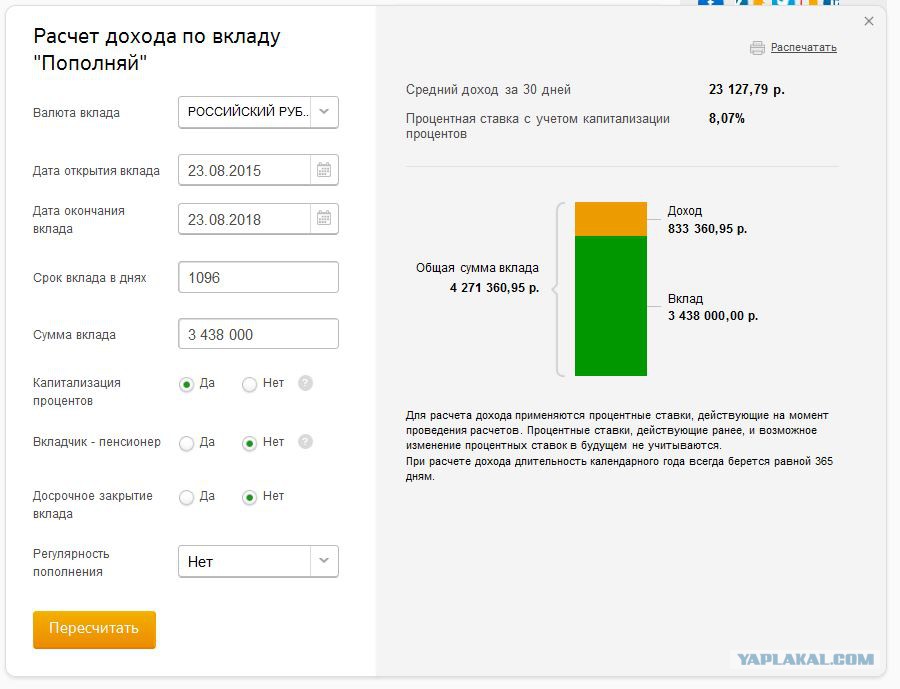

Пополняй

По вкладу «Пополняй» действуют следующие условия:

| Срок | Валюта | Сумма | Дополнительные условия |

| От 3 месяцев до 3 лет | Рубли или доллары | От 1 тыс. руб. или 100 $ | Пополнение вклада доступно. Наличными — от 1000 рублей, при безналичном пополнении сумма не ограничена. Частичное снятие денег со счета не предусмотрено. |

Процентная ставка по депозиту может доходить до 4,15%. Если вкладчик во время действия вклада достиг пенсионного возраста, то продлить депозит можно по максимальной процентной ставке. При этом количество пролонгаций Сбербанк не ограничивает.

Пенсионный Плюс

Условия по пенсионному вкладу от Сбербанка:

| Срок | Валюта | Сумма | Дополнительные условия |

| 3 года | Только рубли | От 1 рубля | Пополнение вклада доступно на любую сумму, независимо от наличного или безналичного пополнения. Снимать со счета можно только до неснижаемого остатка. |

Максимальная процентная ставка составляет 3,67%. Начисление дохода происходит каждые 3 месяца. Начисленные проценты можно либо снять, либо капитализировать. Прибыль при досрочном снятии средств не изменится. По вкладу «Пенсионный Плюс» от Сбера можно оформить доверенность и написать завещание.

Социальный

Условия действия вклада «Социальный»:

| Срок | Валюта | Сумма | Дополнительные условия |

| 3 года | Российские рубли | От 1 рубля | Пополнение вклада доступно на любую сумму, независимо от наличного или безналичного пополнения. Снимать со счета можно только до неснижаемого остатка. |

Процентная ставка по депозитному счету может доходить до 3,29%. Банк начисляет доход ежеквартально. Автоматическая пролонгация вклада действует для детей-сирот, ветеранов и инвалидов Великой Отечественной войны. Продлевать вклад можно неограниченное количество раз.

Подари жизнь

Перед оформлением вклада «Подари жизнь» ознакомьтесь с основными условиями действия депозита:

| Срок | Валюта | Сумма | Дополнительные условия |

| 1 год | Российские рубли | От 10 тыс. руб. | Пополнение и частичное снятие не предусмотрено |

Прибыль начисляется ежеквартально, при этом максимальная ставка составляет 4,58%. При досрочном снятии в первые 6 месяцев прибыль пересчитают по ставке 0,01%, после первых 6 месяцев — 2/3 от изначальной ставки. При этом капитализация процентов не учитывается. Каждый 3 месяца и по окончанию действия вклада Сбербанк перечисляет 0,3% годовых от суммы депозита в благотворительный фонд «Подари жизнь».

Что такое капитализация

Капитализация — это прирост суммы вложений на величину рассчитанных за некоторое время процентов. Каждый расчётный период банк добавляет их к общему количеству денег на депозите. Сбережения и доходность вырастают.

В основе расчёта лежит сложная процентная ставка: процент начисляется на наращенный остаток каждый последующий период. Капитализация даёт вкладчику возможность получить больший доход.

В депозитах без наращивания ставки проценты насчитываются на первоначальный взнос и переводятся на отдельный счёт. Вкладчик может их снять. В основе расчёта лежит простая процентная ставка, когда процент начисляется только на основной остаток.

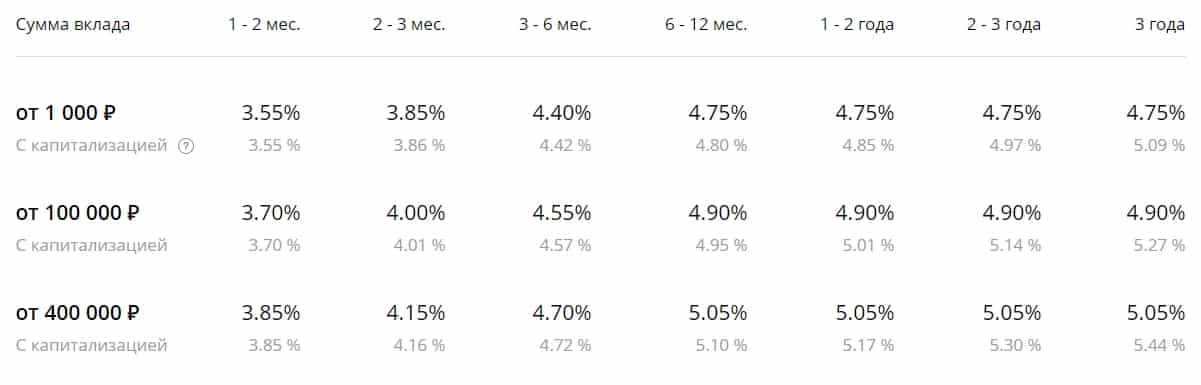

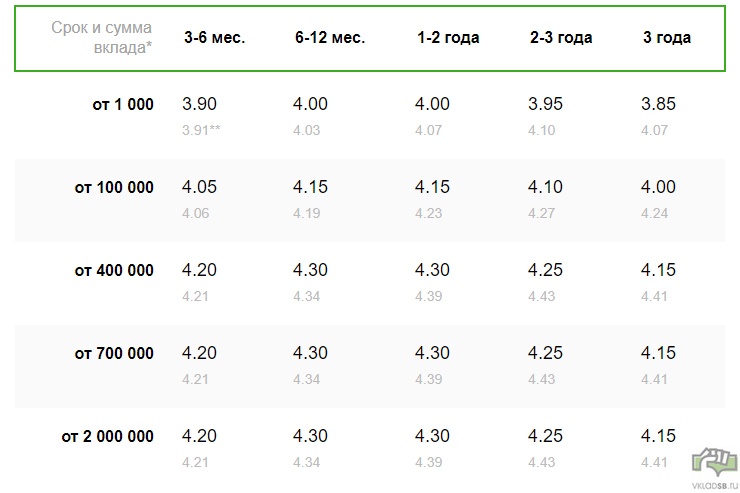

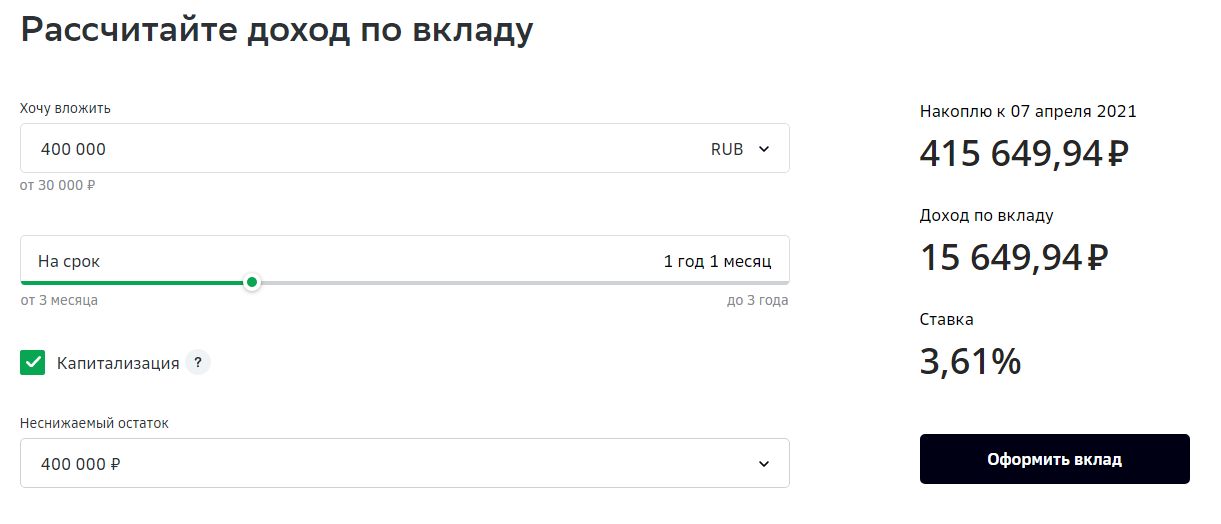

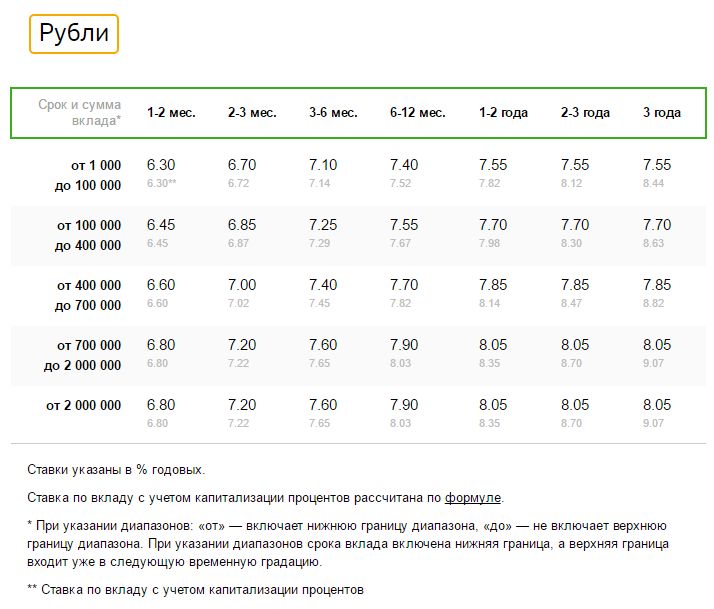

На сайте Сбербанка приводятся ставки, исчисленные для капитализированного процента и без него.

Депозит «Управляй»

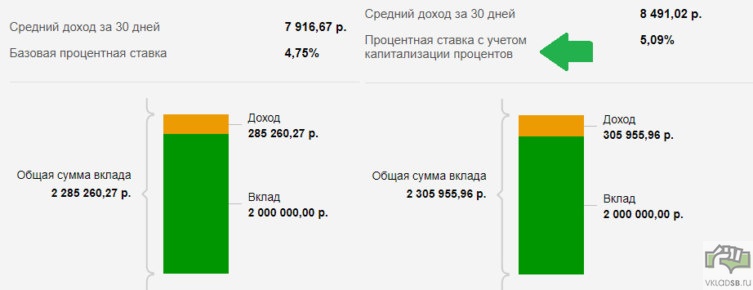

Как видно из таблицы, эффективная ставка выше в случае размещения вклада с капитализацией процентов, чем без неё.

Виды капитализации вкладов

Капитализация происходит помесячно, поквартально, каждый год или по договору — когда банк и клиент договариваются об иных сроках присоединения процентных доходов. Чем меньше срок, тем более быстрыми темпами растёт доход, поскольку увеличение основной суммы происходит чаще.

Для оценки доходности вложений используют эффективную процентную ставку, которая показывает, сколько составит итоговая ставка за всё время, пока деньги находятся в отделении банка.

Для вычисления эффективной процентной ставки с капитализацией каждый месяц применяют формулу:

Рассмотрим пример:

- взнос — 10 тысяч рублей;

- срок — 1 год;

- процент — 8 % годовых;

- капитализация — ежемесячно.

Вычисление эффективной процентной ставки:

Для расчёта эффективной ставки с капитализацией дохода по кварталам используют формулу:

Следующая ситуация:

- взнос — 10 тысяч рублей;

- срок — 1 год;

- процент — 8% годовых;

- капитализация — поквартально.

Рассчитаем эффективную процентную ставку:

Итоговый процентный доход за год с наращением помесячно получился выше на 0,06 %, чем для вклада с ежеквартальным наращением. В первом примере выгода 830 рублей за год, во втором — 824 рубля. Если размещать деньги на больший срок, то и доход получится больше.

Определим доходность по той же ставке для вклада без капитализации:

10000*8%/100% = 800 рублей.

По каким вкладам в Сбербанке есть капитализация

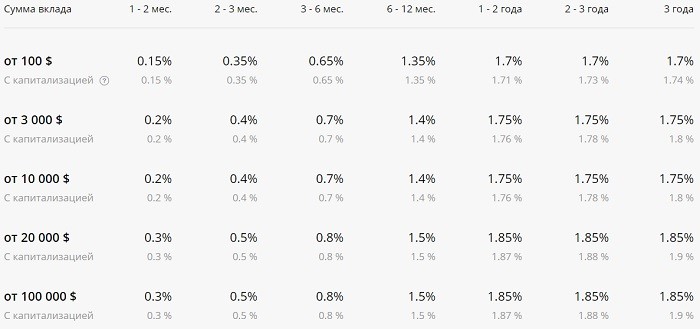

В Сбербанке помесячное наращение доходов выполняется по вкладам: «Сохраняй», «Пополняй», «Управляй», детским и пенсионным депозитам. Поквартальная капитализация установлена по вкладам: «Социальный», «Подари жизнь». По некоторым депозитам установлена минимальная сумма взноса. Так для вклада «Управляй» — 30 тысяч рублей, для «Подари жизнь» — 10 тысяч рублей, для других — 1000 рублей и ниже.

По всем этим видам депозитов вкладчик может сам определить условия: нужна ему капитализация или нет. Достаточно сказать о своём решении в момент оформления договора в отделении банка или проставить галочку рядом с соответствующим пунктом при размещении депозита онлайн.

По истечении времени договора клиент может его продлить.

Условия, позволяющие увеличить ставку:

- депозиты, заключённые онлайн, имеют ставки выше, чем заключённые в отделениях банка;

- срок — для более длительного времени размещения выше процент;

- взнос — чем крупнее сумма, тем выше ставка.

Пенсионная карта

Особые условия по капитализации Сбербанк предлагает пенсионерам. Пенсионеру не обязательно открывать вклад, чтобы получать капитализацию процентов, достаточно оформить пенсионную карту для зачисления пенсии. Для её получения надо обратиться в отделение банка. За её обслуживание не берётся плата. Клиенты пользуются картой: вносят дополнительные суммы, снимают деньги, а также получают доход. Минимальная сумма, которая должна остаться — 1 рубль. Однако процент по карте будет ниже, чем для других видов вкладов, — 3,5 % годовых.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью про заработок на играх с отзывами людей.

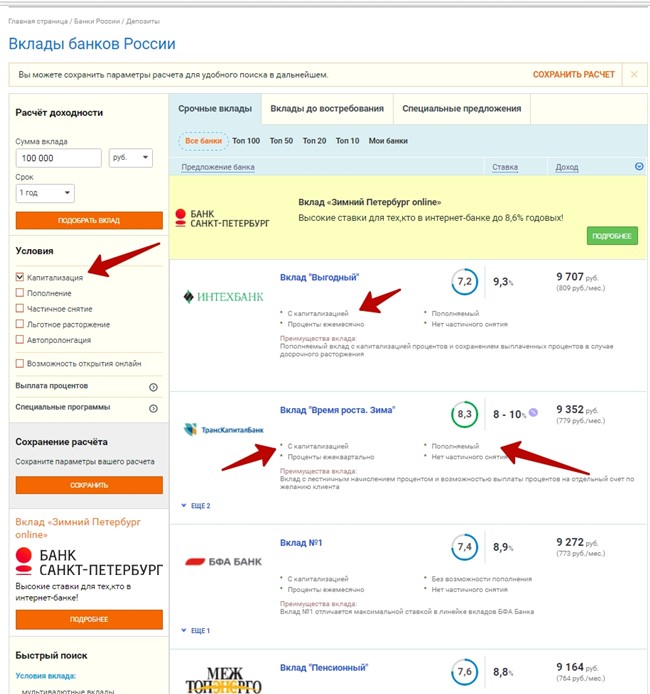

Какие существуют варианты на рынке банковских услуг?

Самой популярной у россиян банковской организацией — и в вопросе кредитования, и по депозитным счетам — до сих пор является Сбербанк. В связи с этим именно его предложения мы будем рассматривать.

Всего на данный момент существуют три депозитных программы для разных категорий населения:

Вклад «Управляй». Идеально подходит для граждан среднего класса (по уровню доходов), не намеревающихся инвестировать деньги на длительный срок. Минимальный срок открытия — 3 месяца, максимальный — 3 года. Наиболее высокая процентная ставка по вкладу не может превышать 3,8% годовых, присутствует возможность частично снимать деньги, пополнять вклад, капитализировать проценты и досрочно закрывать счет. Минимальная сумма для открытия вклада — 30 тысяч рублей.

Вклад «Пополняй». Срок открытия вклада такой же, как и в предыдущем предложении Сбербанка, однако минимальная сумма начинается от 1000 рублей. Процентная ставка может подняться до 4,1% годовых, при этом частичное снятие средств невозможно, досрочное закрытие и капитализация процентов возможна. Предложение подходит для граждан, желающих открыть счет на длительный срок.

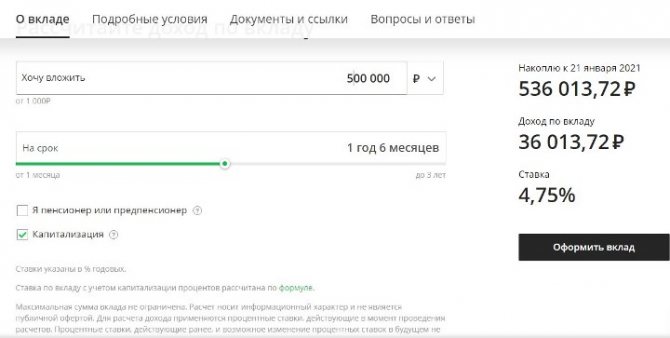

Вклад «Сохраняй». Срок вклада — от одного месяца до трех лет. Минимальная сумма пополнения — 1000 рублей. Максимально возможная ставка — 4,45% годовых, при этом пополнить и частично снять деньги вкладчик не может. Капитализация также доступна вкладчику.

Изучив приведенный выше список, можно понять, что условия программ ориентируются на разные потребности клиентов. По этой причине первым и главным делом вкладчика должно стать определение собственных желаний, т.к. от этого зависит итоговая выгода от открытия счета.

Нюансы капитализации процентов в случае с кредитованием

Если сравнивать вклад и кредит, при выдаче кредита с капитализацией заемщик получает, наоборот, менее выгодные условия. Причина заключается в том, что начисленные по займу проценты ежемесячно причисляются к телу кредита.

Следовательно, выплаты по процентной ставке увеличиваются. В результате может возникнуть ситуация, когда заемщик брал в долг совсем небольшую сумму, но на длительный срок — и в результате переплата может составить 50% и больше от первоначально выданных денежных средств.

Основных нюансов два. Во-первых, условие причисления процентов к «телу кредита» в обязательном порядке должно быть прописано в кредитном договоре. Отсутствие данного пункта делает весь процесс нелегитимным, а обманутый заемщик будет иметь полное право обратиться в суд с жалобой на банк. Поэтому перед подписанием документа заемщику необходимо тщательно его изучить, в особенности раздел «Предмет договора».

Во-вторых, если заимодавцем выступает организация, пользующаяся упрощенной системой налогообложения, выплаты по процентам нужно указывать в качестве расходов, а с каждой выплаченной кредитору суммы необходимо удерживать НДФЛ. Если же заемщиком выступает физическое лицо, все обязанности по налоговым отчислениям берет на себя организация-кредитор.

Что такое капитализация вклада в Сбербанке?

Среди депозитных продуктов Сбербанка особое место занимает вложение денежных средств с капитализацией вклада. Такой вариант подразумевает начисление сложного процента по депозиту. Это решение подходит не всем, а только тем вкладчикам, которые не планируют ежемесячно снимать полученную прибыль.

- Что значит капитализация вклада в Сбербанке?

- Особенности капитализации в Сбербанке

- Виды капитализации

- Какая выгода от капитализации вкладов в Сбербанке?

- Доходность

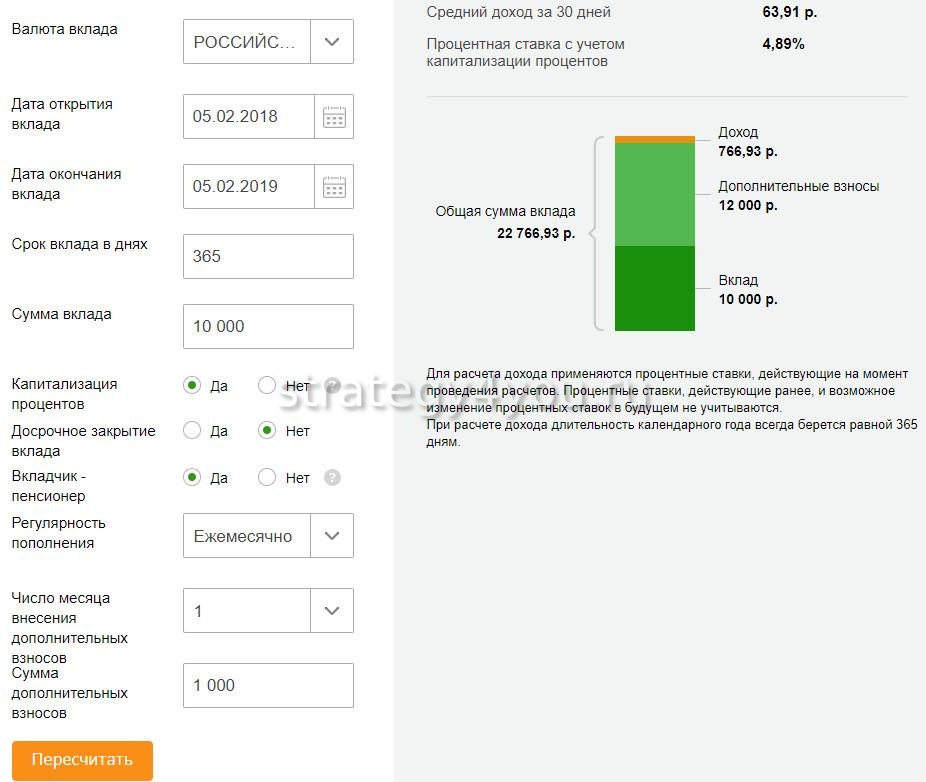

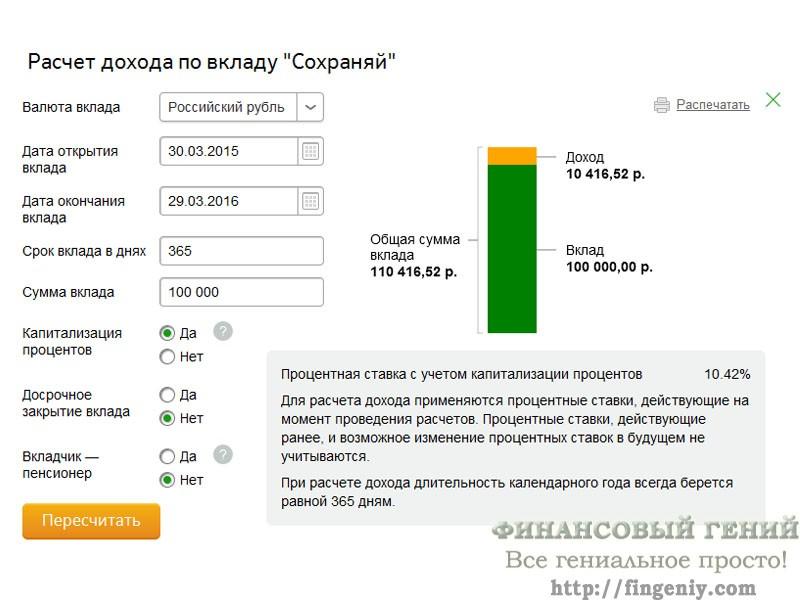

- Калькулятор вкладов с капитализацией от Сбербанка

- Капитализация без вклада

Под капитализацией вклада следует понимать регулярное начисление процентов на общую денежную сумму, имеющуюся на счету вкладчика. То есть банк начисляет процент на тот вклад, который клиент решает внести на свой счёт.

Затем проценты перечисляются на этот же самый счёт, увеличивая общую сумму депозита.

В следующий раз процент начисляется уже не на первоначальный взнос денежных средств вкладчика, а на общую сумму, которая числится на его счету.

Процент начислений увеличивается по мере постепенного накопления денег. Таким образом, клиент действительно может заработать деньги на капитализации вклада. Но он должен учитывать все нюансы, выбрав для себя оптимальный вариант вложения.

Сбербанк России разработал для своих клиентов множество вариантов вкладов с разными условиями. Даже располагая минимальной свободной суммой денег (1000 рублей), человек может открыть депозит и получать пассивный доход. Но чтобы зарабатывать, необходимо вникнуть в нюансы договора.

Клиент должен понимать, что основное условие капитализации вклада в Сбербанке – это запрет на снятие денежных средств до конца истечения срока, прописанного в договоре. Они остаются неприкосновенными в любом случае. Положив депозит в банк, человек должен забыть об этих средствах на определённое время.

Виды капитализации

Существует несколько видов капитализации вклада. Они различаются сроком, через который начисляются проценты.

- Ежемесячная – это значит, что срок начисления процентов на денежные средства клиента составляет 1 календарный месяц.

- Ежеквартальная – каждые 3 месяца происходит начисление процентов на сумму, хранящуюся на счёту банка.

- Ежегодная – проценты по вкладу начисляются лишь 1 раз в год.

- Договорная – сроки начисления процентов оговариваются индивидуально. Это может быть полугодовая капитализация, еженедельная или даже ежедневная.

Чем чаще будет происходить начисление, тем прибыль вкладчика будет быстрее расти. Наиболее популярным видом является ежемесячная капитализация.

Капитализация вклада – это отличный вариант для тех, кто планирует сохранить свои свободные денежные средства в неприкосновенном виде, положив на банковский счёт.

При этом человек ещё и получает доход от своих средств. Главным минусом является то, что располагать накопленной суммой можно только в конце срока.

Если для клиента важно постоянно получать доход от своих денежных средств, то вклад с капитализацией – это не самый выгодный вариант. Существуют депозиты с более высокими процентными ставками

При этом не нужно ждать 1-3 года прежде, чем можно будет воспользоваться этими деньгами.

На процентную ставку и общую доходность депозита влияет несколько факторов:

- сумма вклада (после 100 000 руб. в Сбербанке она возрастает, а далее – после 400 000 и 700 000 руб.);

- валюта, в которой открыт депозит;

- срок вклада (более длительный период значит более высокую процентную ставку);

- способ, которым был открыт вклад (если сделать это самостоятельно через интернет-банкинг, то прибыльность повысится).

Рассчитать свою доходность можно заранее, если учесть все факторы, от которых она зависит.

В Сбербанке есть несколько вариантов вкладов с капитализацией. Они различаются по таким статьям, как сроки, ставки и возможность совершения приходно-расходных операций.

|

Депозитный продукт |

Мин. сумма (руб.) |

Ставка (%) |

Срок |

Совершение операций |

|

Сберегательный |

1,5-2,3 |

Бессрочно |

Можно снимать и пополнять |

|

|

«Сохраняй» |

1000 |

6,5-8,4 |

1 мес. – 3 года |

Счёт не пополняется, снятие – в пределах начисленных процентов |

|

«Пополняй» |

1000 |

7,05-8,05 |

3 мес. – 3 года |

Пополнение без ограничений, снятие – в пределах начисленных процентов |

|

«Управляй» |

30 000 |

6,15-7,6 |

3 мес. – 3 года |

Пополнение без ограничений, снятие – в пределах неснижаемого остатка |

Особенности капитализации в Сбербанке

Среди особенностей капитализации в Сбербанке выделяют предоставление огромного количества программ, а также возможность начать зарабатывать пассивный доход даже при наличии 1 тыс. рублей.

Банк предлагает несколько вариантов по срокам капитализации, а также определенные условия для граждан. Так, можно найти выгодные вклады с возможностью сохранять средства или управлять ими.

Как и любая другая процедура, капитализация имеет преимущества и недостатки.

Среди положительных моментов процесса от Сбербанка выделяют:

- доступность и простоту проведения начислений – можно найти онлайн-калькулятор и самостоятельно провести расчет капитализации денежных средств по заданным условиям;

- предоставляется полное отражение конъюнктуры – итога по проведенным сделкам, зачислениям и перечислениям;

- возможность «обналичивания» начисленных процентов – если клиент выбирает услугу с возможностью самостоятельно управлять счетом, он может перечислить начисленные денежные средства перевести на счет для оплаты какого-либо платежа;

- широкий выбор программ.

Несмотря на преимущества, имеются и недостатки, среди которых выделяют:

- отсутствие возможности использовать начисленные денежные средства – все зависит от выбора программы;

- маленький процент прибыли – для представленной процедуры Сбербанк не может предложить большего;

- наличие рисков закрытия банка – если вдруг у банка отберут лицензию, надбавки не будут учитываться при возврате денежных средств (со Сбербанком риски отобрания лицензии на данный момент сводятся к нулю).

Обратите внимание! В итоге получается, что заработать на капитализации можно только путем использования большой денежной суммы для вклада. Кроме того, придется забыть о наличии денег на депозите, поскольку при регулярном снятии процентов, заработать не получится.

Как оформить вклад с капитализацией

Для оформления вклада с капитализацией можно лично обратиться в ближайшее отделение банка или сделать всё на официальном сайте

Важно правильно выбрать банковскую услугу, так как не каждый вклад подразумевает автоматическое подключение капитализации. Например, Сбербанк предлагает вклад «Лови выгоду», где по условиям договора проценты начисляются в конце срока вклада

Всю полученную прибыль можно снимать или переводить на другой счёт, но не добавлять к основной сумме.

В отделении банка

После того как клиент определится с выбором вклада следует заключить договор с банком. Для оформления вклада гражданам РФ понадобится паспорт. Тем, кто временно проживает в стране, нужно взять с собой три документа:

- подтверждающий личность;

- дающий законное право находиться в стране;

- миграционная карта.

Менеджер банка распечатает и заполнит договор. Спросит о желании вкладчика подключить капитализацию. Вся информация об условиях договора — процентная ставка, срок действия, когда начисляются проценты и прочее — перепроверяется. Теперь подписываются два экземпляра договора: один остаётся в банке, другой выдаётся клиенту.

Онлайн

Открыть вклад с капитализацией онлайн можно на официальном сайте банка или через мобильное приложение

После заполнения личных данных важно отметить галочкой пункт, что вы открываете вклад с капитализацией

Капитализация процентов на счёте в большинстве случаев выгодна как клиенту, так и банку. Её можно подключить в большинстве случаев. Однако не каждому вкладчику такие условия подходят. Отказаться от услуги можно только на этапе подписания договора.

Обратите внимание! Реально ли выигрывать деньги в интернете регулярно со своего смартфона? Переходите на рейтинг лучших мобильных онлайн казино

Вклады с капитализацией в Сбербанке

В Сбербанке клиент может открыть несколько различных видов депозитов с такой опцией, как капитализация. Самым популярным вкладом Сбербанка с ежемесячной капитализацией является Управляй со следующими параметрами:

- сумма – от 30 тысяч рублей;

- ставка – до 4% при открытии онлайн (до 4,03% с учетом мультипликации);

- срок – от 3 месяцев.

Чтобы получить максимальную прибыль, необходимо поместить на счет сумму от 400 тысяч рублей на срок от 6 до 12 месяцев.

Минусом счета Управляй является относительной низкий процент, однако он компенсируется возможностью снимать средства в любой момент без ограничений. Если вам нужен вклад с возможностью забрать деньги назад в любой момент – выбирать следует именно Управляй.

Другой вариант вклада в Сбербанке с капитализацией процентов и пополнением – Пополняй. Операций снятия денег по нему не предусмотрено, но взамен предложена более высокая процентная ставка – максимальное значение 4,3% годовых (4,34% – эффективная). Удобно, что открыть Пополняй можно с минимальной суммой начального взноса – всего 1000 рублей.

К другим вкладам Сбербанка с капитализацией и пополнением относятся:

- Социальный – специальный счет для детей-сирот и ветеранов войны со ставкой 3,75% (эффективная – 3,8%), открывается только при предъявлении соответствующих документов, по нему предусмотрены операции снятия и пополнения, т.е. это максимально гибкий и удобный вид вклада;

- Сберегательный счет – полнофункциональный счет, который можно открыть в различных валютах, по рублевому доходность составляет 1-1,8%, по валютным – 0,01%;

- Детский – на имя ребенка открывается вклад Пополняй, доходность составляет от 3,6% до 4,05% (4,13% с учетом эффективной ставки), срок работы депозита – до совершеннолетия владельца.

Для систематического пополнения имеющихся у вас счетов рекомендуется подключить сервис Копилка – тогда средства будут переводиться на счета автоматически, без участия пользователя. Это позволит копить быстрее и эффективнее, так как человеческий фактор будет полностью исключен.

При вложении крупных сумм рекомендуем обязательно обратить внимание на вклады с повышенными процентными ставками: Сбербанк «Первый» — вклады физических лиц, проценты 2018

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Рассмотри очередной пример.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.