Кто сможет принимать деньги за новостройки напрямую

Со счетами эскроу была проблема: банки часто отказывали застройщикам и не открывали им такие счета. И до сих пор отказывают. А застройщики не могли продолжать строительство, хотя в доме уже была продана часть квартир и построено несколько этажей. В итоге хороший замысел мог превратиться в проблему.

Тогда правительство придумало, как облегчить застройщикам жизнь. Некоторым из них разрешили принимать деньги напрямую, даже если ДДУ регистрируются после 1 июля, — на свои счета в банках. Это значит, что застройщик имеет доступ к деньгам еще до того, как сдаст дом. Ему не придется брать кредит или замораживать стройку.

Чтобы работать без счетов эскроу, застройщику нужно подтвердить определенную степень готовности объекта. На этапе котлована принимать деньги напрямую точно никто не сможет. А вот если треть дома достроена и в нем продали, например, 15 из 100 квартир, два офиса и пять машино-мест — эскроу не понадобится.

Есть два основных критерия оценки для расчетов напрямую:

- Объем проданных площадей. Это значение для всех объектов одно — 10% квартир, нежилых площадей и машино-мест. Считают именно по площади, а не по количеству проданных объектов. Проверяют по зарегистрированным ДДУ и сравнивают с проектной декларацией.

- Степень готовности объекта. Она зависит от проекта и категории застройщика и может составлять 6, 15 или 30%. Но степень готовности выбирает не сам застройщик: критерии установило правительство.

Со степенью готовности ситуация такая.

Если проект крутой или важный, то степень готовности может быть 6%. Крутой — это когда на участке строятся социальные объекты, застройщик системообразующий и строит как минимум 4 млн квадратных метров как минимум в четырех регионах России. Или если застройщик доделывает чужой проблемный объект.

Чуть строже с проектами средней крутости: когда идет комплексное освоение территории, строят детские сады, школы и поликлиники, сносят ветхое жилье. Тогда степень готовности для прямого финансирования — 15%.

Для всех остальных проектов степень готовности должна быть 30%. То есть если застройщик строит один дом по обычному проекту, то ему достаточно достроить объект на 30%, продать там 10% площадей — и можно работать без эскроу.

Эскроу, банковская ячейка или аккредитив — что лучше

Помимо счета эскроу для гарантированных расчетов часто используют другие два финансовых инструмента — аккредитив и банковскую ячейку.

Банковская или депозитарная ячейка — это сейф в банке, который можно арендовать. По желанию клиента к ячейке может получить доступ и другой человек, предъявив определенные документы. Поэтому такие сейфы используют при покупке недвижимости. Покупатель арендует ячейку и кладет туда деньги. Когда договор купли-продажи зарегистрируют, продавец предъявит его сотрудникам банка и заберет деньги.

Аккредитив — это обязательство банка перевести деньги клиента получателю после того, как тот выполнит какое-то оговоренное заранее условие. Аккредитивы часто используют в торговых сделках, когда продавец и покупатель не особо друг другу доверяют. Банк выступает посредником. Вот как это работает: покупатель перечисляет деньги на счет, банк его замораживает. Когда продавец подтвердит поставку, ему перечислят деньги.

Банковская ячейка используется для расчетов наличными, а счет эскроу — всегда безналичный платеж. Если одна из сторон сделки — юридическое лицо, то использовать банковскую ячейку не получится. Нужны безналичные формы гарантийных расчетов — например, аккредитив или счет эскроу.

И в случае со счетом эскроу, и в случае с аккредитивом бенефициар получает деньги только после того, как выполнит условия сделки.

Несмотря на то что и банковскую ячейку, и аккредитив, и счет эскроу используют, чтобы снизить риски в сделках, эти три формы расчетов кое-чем отличаются.

Различия аккредитива, счета эскроу и ячейки

| Аккредитив | Счет эскроу | Банковская ячейка | |

|---|---|---|---|

| Форма договора | Стороны могут вносить любые изменения | Стороны могут вносить любые изменения | |

| Ответственность за платеж | Несет депонент | Несет банк | Несет депонент |

| Закрыть счет досрочно | Может депонент, в любой момент | Только если одна из сторон расторгнет договор | Может депонент, в любой момент |

| Получает деньги со счета | Получатель или тот, на кого он указал | Только бенефициар | Получатель или кто-то еще по переводному аккредитиву |

| Использовать в долевом строительстве | Нельзя | Необходимо, за исключением особых случаев | Нельзя |

| Страхование | Можно застраховать отдельным договором со страховой компанией | Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей | Можно застраховать отдельным договором со страховой компанией |

| Деньги могут взыскать | Да | Нет | Да |

Форма договора

Аккредитив

Счет эскроу

Стороны могут вносить любые изменения

Банковская ячейка

Стороны могут вносить любые изменения

Ответственность за платеж

Аккредитив

Несет депонент

Счет эскроу

Несет банк

Банковская ячейка

Несет депонент

Закрыть счет досрочно

Аккредитив

Может депонент, в любой момент

Счет эскроу

Только если одна из сторон расторгнет договор

Банковская ячейка

Может депонент, в любой момент

Получает деньги со счета

Аккредитив

Получатель или тот, на кого он указал

Счет эскроу

Только бенефициар

Банковская ячейка

Получатель или кто-то еще по переводному аккредитиву

Использовать в долевом строительстве

Аккредитив

Нельзя

Счет эскроу

Необходимо, за исключением особых случаев

Банковская ячейка

Нельзя

Страхование

Аккредитив

Можно застраховать отдельным договором со страховой компанией

Счет эскроу

Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей

Банковская ячейка

Можно застраховать отдельным договором со страховой компанией

Деньги могут взыскать

Аккредитив

Да

Счет эскроу

Нет

Банковская ячейка

Да

Эскроу, аккредитив или банковская ячейка

В качестве альтернативы эскроу счетам можно рассматривать банковский аккредитив и аренду специальной ячейки.

Напомним:

- аккредитив – специальный банковский счет, на который плательщик перечисляет оплату по сделке, а впоследствии банк выплачивает деньги получателю по предъявлении специальных документов;

- ячейка – банковский сейф, в который закладываются наличные деньги. Забрать сумму по сделке получатель может, предъявив в банк подтверждающие документы.

Однако ячейка в отличие от двух других форм не может использоваться в расчетах с коммерческими фирмами – только по договорам между гражданами. Банк не несет никакой ответственности за сохранность содержимого, автоматически содержимое не страхуется, а деньги в ячейке могут взыскать по суду или арестовать приставы до того, как их заберет получатель. С другой стороны, стоимость аренды небольшая – в районе 2 тыс. р., что не идет ни в какое сравнение с безналичными счетами.

Аккредитив, в отличие от счета эскроу, плательщик может закрыть по собственному распоряжению до даты перечисления средств получателю. Банк в данном случае никакой гарантии получателю средств не дает. Деньги с аккредитива могут быть арестованы приставами, и при этом они не застрахованы от банкротства самого банка. Цены на аккредитив напрямую зависят от суммы сделки. Например, Сбербанк попросит минимум 0,2%.

Среди перечисленных форм расчетов эскроу – самый безопасный. Средства защищены страхованием от банкротства, их нельзя взыскать по суду или арестовать, и плательщик не сможет отозвать их по собственному желанию распоряжением, как при аккредитиве. Цена на услуги эскроу начинается от 0,7% от суммы сделки.

Преимущества и недостатки для участников сделки

Эскроу-счета гарантируют надежность сделки при покупке квартиры для обеих сторон, поскольку банк не просто резервирует финансы до момента соблюдения девелопером обязательств, но и контролирует их передачу. Однако новая схема имеет как преимущества, так и недостатки.

Для дольщиков преимуществ больше всего:

- Минимальная вероятность контакта с мошенниками, что исключает денежные потери.

- Прозрачность, а также строгий контроль всех финансовых поступлений.

- Гарантия успешного проведения сделки – получения квартиры или возврата инвестиций.

- Эскроу обходится дешевле, нежели альтернативные варианты – аккредитив или банковская ячейка.

- Финансы на счетах страхуются. Даже если у банка будет отозвана лицензия, средства вернут дольщику в размере, соответствующем стоимости недвижимости (но не больше 10 млн. рублей).

- Возможность перевести нужную сумму на счет безналичным платежом, что гораздо безопаснее и удобнее взноса наличными.

- Среди застройщиков формируется здоровая конкуренция – останутся только добросовестные.

- Возможны льготы и плавающие ставки для владельцев ипотечных кредитов, открывающих эскроу-счет в том же банке.

Среди недостатков:

- Ограниченное число банков, работающих со счетами данного типа.

- Беспочвенные опасения, что переход на эскроу-счета усложнит расторжение договора долевого участия с застройщиком, когда возникнет такая необходимость (например, изменилось финансовое положение покупателя). На самом деле процедура расторжения практически не отличается от обычной, просто выплата денег будет осуществляться банком.

- В отличие от депозита, сумма, что лежит на эскроу, замораживается, и на нее не начисляются проценты. При долгосрочном хранении стоит вспомнить об инфляции, а значит – о частичном убытке дольщика.

Некоторые застройщики не признают данную схему удобной для себя, поскольку она лишает их возможности напрямую привлекать деньги от дольщиков. Следовательно, большинству компаний придется вести строительство за свой счет либо брать солидный кредит в банке. Но для девелоперов здесь есть преимущество: чем больше средств у покупателей на эскроу-счетах, тем дешевле обойдется проектное финансирование (банк снизит процентные ставки).

Несомненно, необходимость сотрудничать с посредником-банком повлечет дополнительные комиссионные расходы и повысит общую стоимость операций. Подобные изменения существенно отразятся на работе девелоперов и приведут к повышению цен на жилье в новостройках. А в случае задержки сдачи объекта в эксплуатацию более, чем на 6 месяцев, любого застройщика могут признать банкротом (для правительства это очередной «рычаг управления» стройкой).

Но не стоит отметать еще один вариант развития событий: разорение значительной части строительных компаний, которое повлечет за собой сокращение рабочих мест. Не исключено также, что из-за необходимости открытия эскроу-счетов будет наблюдаться частичный переход застройщиков на «серые» схемы привлечения капитала. Но несмотря на все минусы, даже здесь есть приятный «бонус» для строительных организаций: больше не потребуются дополнительные формы обеспечения, а соответственно, лишние затраты в виде оплаты поручительства банков, страховых взносов, отчислений в компенсационный фонд.

Напоследок стоит вспомнить и о третьей стороне – банках. Да, они выиграют больше всех. Но теперь, скорее всего, начнут кредитовать только компании, которых уже обслуживали на протяжении нескольких лет и в чьей надежности убеждены, поскольку принимают на себя риски, связанные с незавершенным строительством.

А вот что касается уже запущенных объектов, которые нуждаются в финансировании, но не могут быть достроены по старой схеме за счет дольщиков, то здесь есть высокая степень риска, что они будут заморожены или переданы на завершение другим девелоперам. Однако, если компания ранее работала с банками, значит ее надежность уже подтверждена фактами и она сможет получить кредит, чтобы избежать неприятностей. Именно от этого следует отталкиваться инвестору, выбирая квартиру в новостройке.

ДДУ или эскроу?

Итак, в мае более-менее ситуация прояснится, но что делать покупателю сейчас — связываться ли с ДДУ или искать новостройку, где покупателям уже открывают эскроу? Возможно, и то, и другое.

Есть аргументы в пользу «старой схемы». Большинство комментаторов, опрошенных IRN.RU, считают, квартиры по ДДУ обойдутся покупателям дешевле.

«Девелоперам придется достраивать объекты на заемные средства, а переплата по кредиту однозначно будет заложена в цену квадратного метра, — предупреждает Мария Литинецкая («Метриум»). — Как следствие, стоимость квадратного метра в новостройках с продажами через эскроу-счета может вырасти в среднем на 5-10% уже по итогам 2019 года».

Ирина Доброхотова, председатель совета директоров «БЕСТ-Новострой», рекомендует от ДДУ не отказываться, но рассматривать проекты на этапе высокой строительной готовности, которые наверняка разрешат достраивать по старым правилам.

Есть и другая точка зрения: лучше выбрать проект, который уже сейчас прошел все проверки, получил кредит и спокойно продается по схеме с эскроу-счетами. «Выше шанс, что его достроят быстрее – у застройщика есть серьезный экономический стимул для этого. Абсолютно безопасно. И главное – застройщика с эскроу тщательно проверил банк, что подтверждает его надежность, и она выше, чем у тех, кто еще эту процедуру не прошел», — говорит Наталья Гарифуллина, директор по маркетингу компании «Талан». («Талан» — региональный застройщик, одним из первых в стране открывший эскроу-счета). Правда, есть тут один существенный минус – проекты с эскроу можно пересчитать по пальцам, а новостроек, продающихся по ДДУ, – подавляющее большинство. И основное различие между ДДУ без эскроу и с эскроу Дмитрий Логинов («Бон Тон») предлагает описать формулой – «эскроу надежнее, но дороже».

Собственно, вывод из всего вышесказанного следующий. Если застройщик уже открыл эскроу-счета, — очень хорошо, с ним можно иметь дело. Если еще нет — надо смотреть на его историю и репутацию. Крупная компания, прошедшая через все предыдущие кризисы, всегда считавшаяся надежной, имеет все шансы получить проектное финансирование и без потерь перейти на новую схему — с ней можно подписывать договор ДДУ.

Риски при переуступке права собственности

Можно заключить договора о переуступке прав как со строительной компанией, так и с дольщиками, которые имеют соответствующие права на строящуюся недвижимость. Ранее мы уже рассказывали подробно про все тонкости переуступки.

Первоначальный покупатель не несет перед вторым покупателем ответственность за промахи застройщика. Если строительные работы выполнены плохо, или объект сдается намного позже оговоренного срока, продавцу нельзя предъявить претензии, но их можно адресовать компании-застройщику. Права требования на объект могут быть только при наличии ДДУ. Если права приобретены в соответствии с другим документом, то совершение цессии не представляется возможным. Тогда при невыполнении условий по договору права аннулируются как и сам документ.

Еще один риск состоит в том, что долевой договор может оказаться расторгнутым между застройщиком и продавцом, тогда покупателю по закону выплачивается первоначальный размер согласно ДДУ, вместо суммы по сделке.

Часто переуступка предлагается в том случае, когда строительный объект имеет проблемы. Например, когда сроки сдачи сильно затянуты, продавец знает, что строительный объект низкого качества или в случае, когда строительная компания вот-вот станет банкротом.

«Новым» покупателям не надо никуда бежать

Схема эскроу-счетов пока добровольная, а с 1 июля 2019 года она уже станет обязательной. А потребуются ли какие-то телодвижения от покупателя, приобретающего квартиру «по новой схеме», — надо ли ему собирать какие-то бумажки и справки? Комментаторы уверяют: не надо. Чтобы открыть эскроу-счет, нужен лишь паспорт и …договор долевого участия. Да-да, ДДУ у нас живее всех живых.

«Переход на эскроу не предполагает отмены договоров участия в долевом строительстве, — объясняет Дмитрий Логинов («Бон Тон). — Девелоперы как заключали ДДУ, так и продолжат их заключать после 1 июля 2019 года. Изменения коснутся только способа оплаты этих договоров».

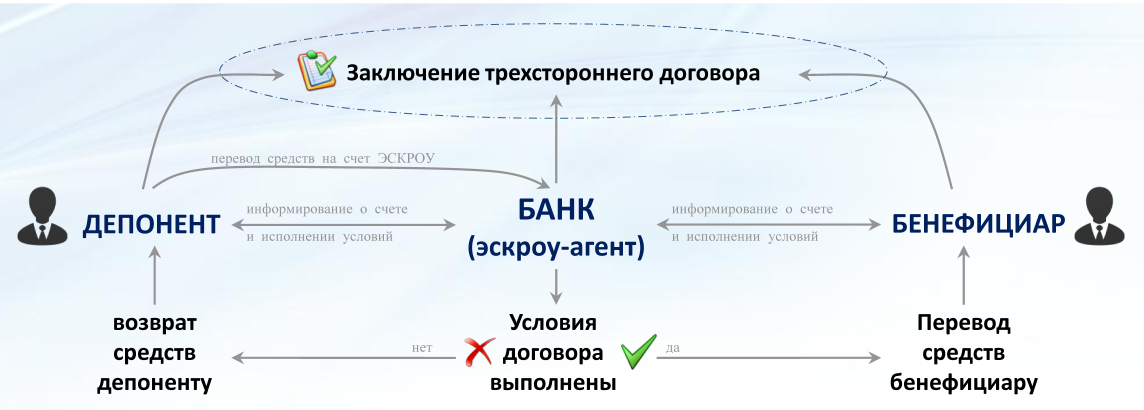

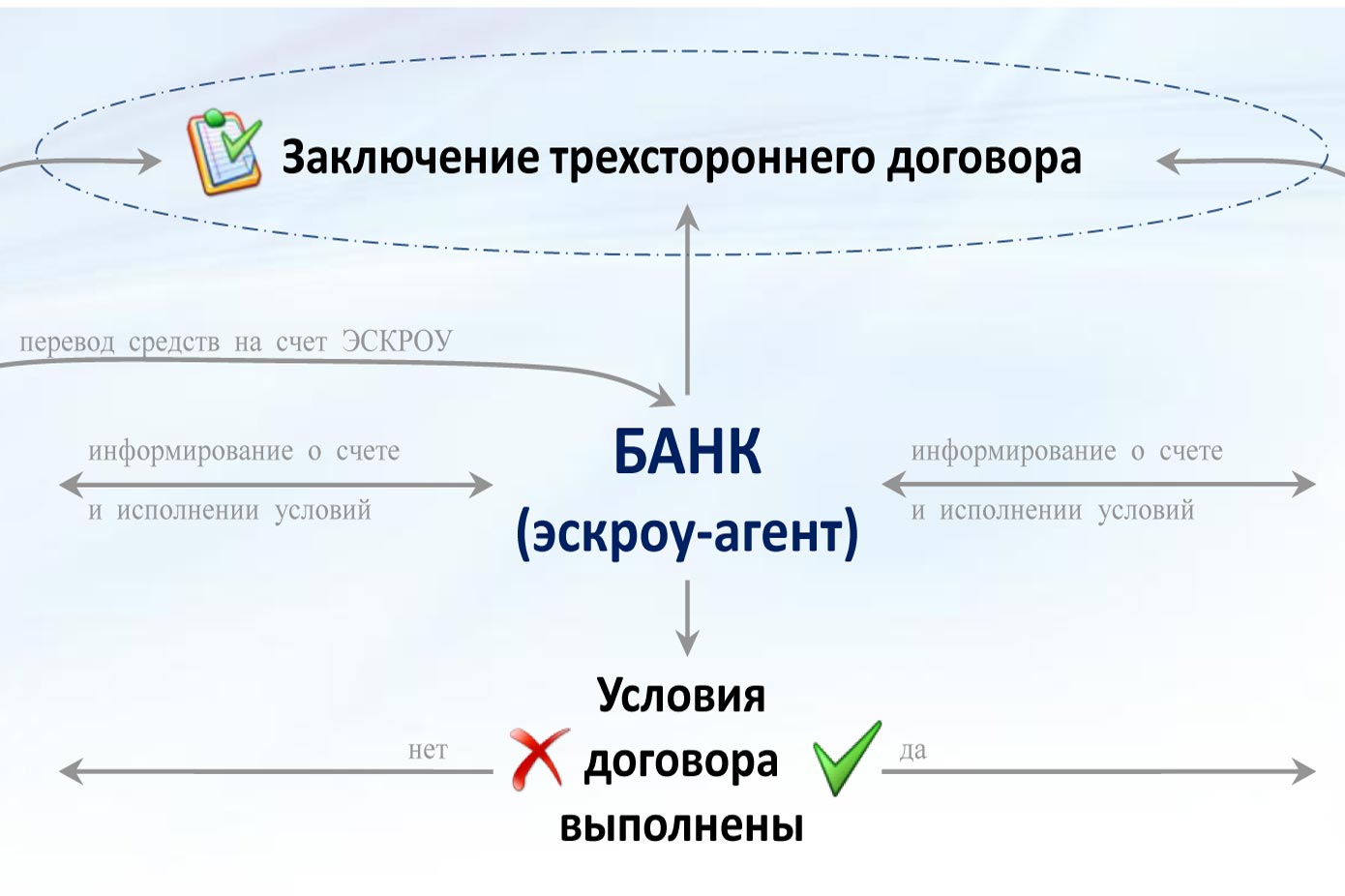

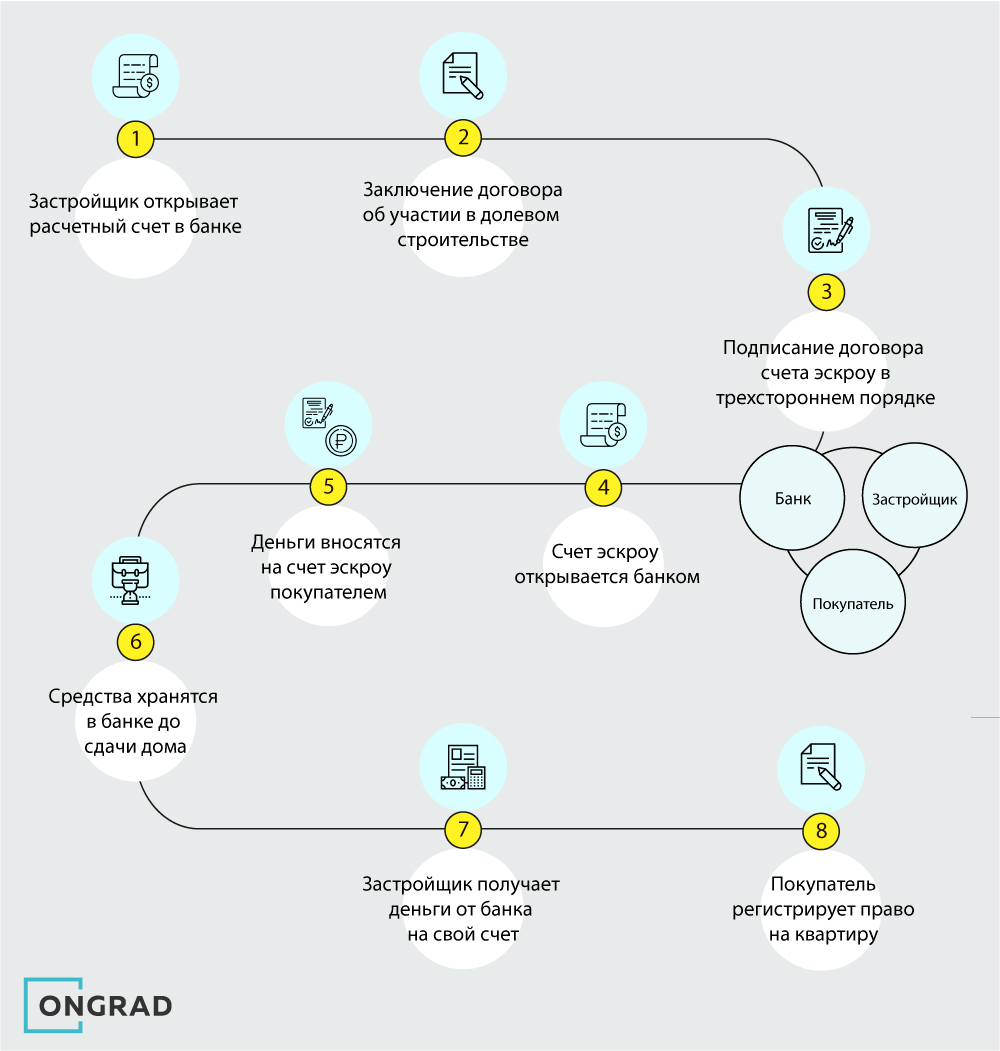

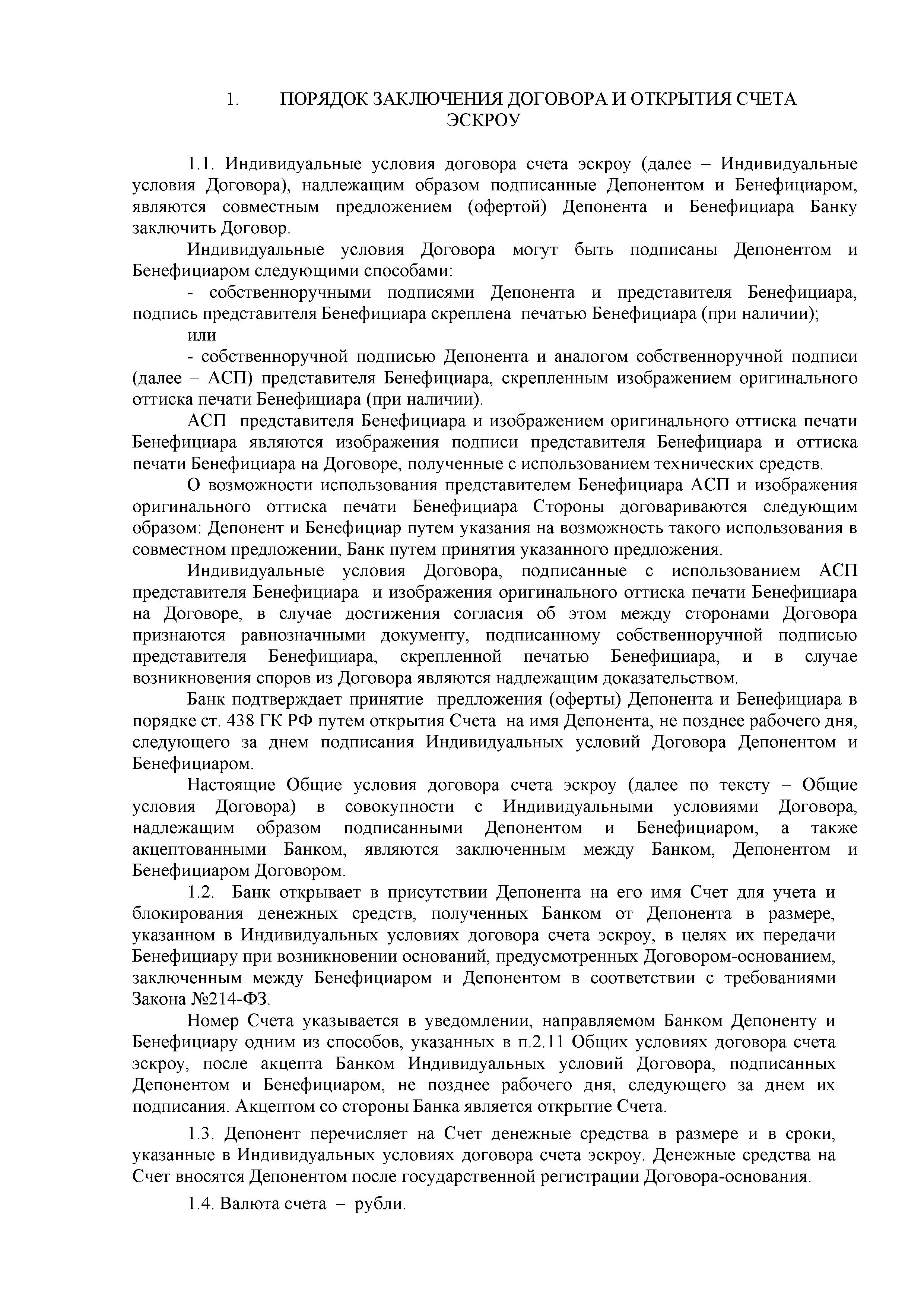

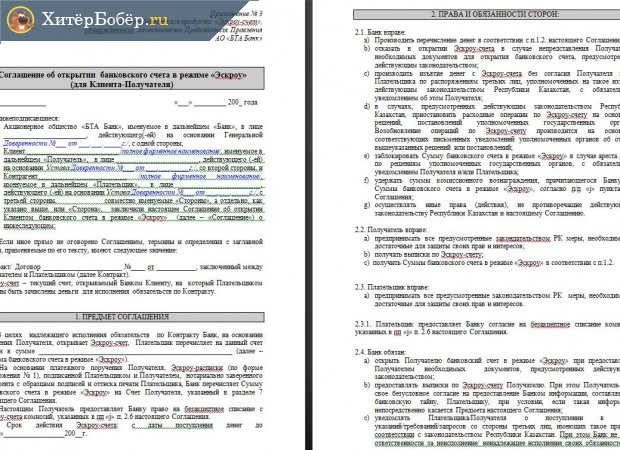

Процедура открытия счета эскроу включает три основных этапа, о них рассказывает Мария Литинецкая («Метриум»).

1. Девелопер и дольщик подписывают ДДУ, в котором указано то, что оплата пройдет с использованием эскроу-счета. Соглашение регистрируется в Росреестре.

2. Покупатель, банк и застройщик подписывают трехсторонний договор на открытие эскроу-счета.

3. Дольщик вносит средства на эскроу-счет в обозначенный ДДУ срок.

В общей сложности оформление сделки занимает порядка двух недель.

«Если жилье покупается в ипотеку, то вместо заемщика деньги на эскроу-счет зачисляет банк, выдавший кредит на покупку квартиры», — дополняет Ирина Доброхотова («БЕСТ-Новострой»).

Хлопот в будущем поубавится: банки обещают открывать эскроу-счета дистанционно.

Что же касается предоставления в банк пакета необходимых документов, включая уставные и разрешающие строительство жилищного комплекса (договор на землю, проектную декларацию, разрешение на строительство и т.д.), то это дело застройщика, замечает адвокат Олег Сухов, руководитель Юридического центра адвоката Олега Сухова, президент «Гильдии Юристов Рынка Недвижимости».

Ну и несколько слов о защите покупателя. Деньги на эскроу-счете будут заблокированы до окончания строительства. Если дом будет построен в срок, счет разблокируется, и деньги уйдут застройщику. Если нет, то дольщик может расторгнуть ДДУ, и средства с эскроу-счета вернутся дольщику.

И наконец, нужно иметь в виду, что ДДУ с эскроу очень мало, по оценке Дмитрия Логинова («Бон Тон»), — примерно 1 из 100. А вот после 1 июля банки столкнутся с массовым переходом строительных проектов на новую систему.

Плюсы и минусы

договора, согласно которому поступившие средства депонируются или замораживаются до момента выплаты

Данный тип договора наиболее часто используется именно при операциях с недвижимостью, но также его успешно применяют во всём мире во время любых торговых сделок.

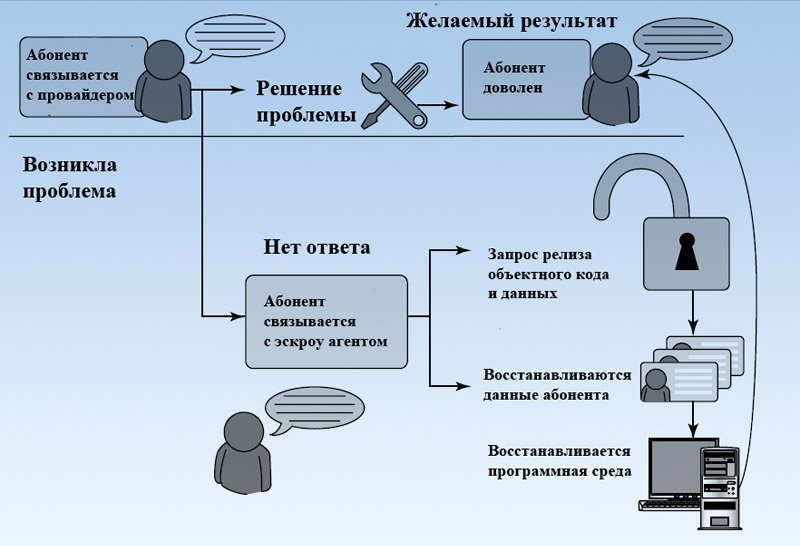

Роль агента, хранящего средства и гарантирующего их выплату, может играть не только банк, но и специальная коммерческая организация или юридическая фирма.

У таких договоров отмечается целый ряд преимуществ таких, как:

- сведение любых рисков, связанных с финансами, к минимуму;

- гарантированная защита от мошенников (состояние счёта проверяется банковскими служащими);

- гарантированный успех сделки (лица, потратившиеся на оплату открытия счёта, вряд ли захотят отказаться от сделки).

Очевидные минусы — это:

- необходимость оплаты посредничества (оплата открытия в процентах от стоимости квартиры);

- необходимость дополнительного документального оформления при подписании договора с банком;

- ограниченное число компаний и банков, работающих в России со счетами такого типа — клиенту будет достаточно сложно сделать нужный выбор.

Основные риски при покупке квартиры в новостройке через эскроу-счет

Главной причиной покупки жилья от застройщика являются более выгодные цены за квадратный метр, чем на вторичном рынке и возможность приобрести современное жилье. Но такое решение влечет за собой и большие риски дольщика. Основные из них:

Банкротство застройщика.

Формально в случае банкротства застройщика, дольщик получит деньги со своего эскроу-счета, т.к. застройщик не сможет воспользоваться ими не завершив стройку

Но деньги за это время обесценятся, даже если мы не берем во внимание ипотечные деньги, которые «стоят» дороже. Следовательно, за эту сумму на рынке уже невозможно будет купить похожее жилье

Обсуждается инициатива начисления ежегодного банковского процента на эксроу-счет дольщика, что логично. Но пока закон не принят.

Срыв сроков.

Застройщик вправе переносить сроки сдачи, но согласно закона в этом случае он должен выплачивать дольщикам сумму за каждый день просрочки. Для семей, которые остро нуждаются в жилье, задержка сдачи дома будет критична.

Банкротство банка.

Стоит отметить, что покупатель не может выбрать банк во время покупки через эскроу-счет. Застройщик в случае отзыва лицензии у банка найдет другой уполномоченный банк. Но в такой ситуации риску подвержены покупатели квартиры, стоимость которой превышает 10 млн.руб. Т.к. агентство по страхованию вкладов сможет вернуть только сумму не больше указанной. В основном это может коснуться желающих приобрести сразу несколько квартир, элитное жилье, а также при покупке новостроек в Москве и Санкт-Петербурге.

Деньги со счета могут списать приставы

Приставы могут списать деньги с эксроу-счета дольщика на основании исполнительного листа. В таком случае дольщик окажется лицом, которое не исполнило свои обязательства по ДДУ. Квартиру в данной ситуации получить не выйдет.

Увеличение стоимости квартиры.

Застройщик указывает в договоре стоимость квадратного метра, но площадь квартиры иногда меняется в ходе строительства, особенно на верхних этажах. Дольщику в этом случае придется доплачивать.

Невозможность оценить внешний вид квартиры до сдачи в эксплуатацию.

Например, вместо качественной отделки в квартире может быть отделка из дешевых материалов, которую придется переделывать.

Возврат только части кредита.

Если расторгается ДДУ при ипотечном займе, то возвращается только тело кредита, без возврата процентов. А они в свою очередь в первое время обслуживания кредита составляют существенную долю выплат.

Какие риски закрывают эскроу-счета в долевом строительстве

Применение эскроу-счетов призвано остановить пополнение списка обманутых дольщиков. При необходимости, банки будут предоставлять кредиты строительным организациям на возведение жилых комплексов и контролировать целевое использование средств.

Фактически, эскроу в области строительства является специализированным счетом, призванным в первую очередь защитить интересы дольщиков. Это особый обеспечительный тип, что позволяет покупателю гарантировано получить жилье в новостройке или же забрать свои деньги назад. В результате дольщик не пострадает по причинам, которые прежде довольно часто наблюдались на рынке:

- затягивание сроков реализации объекта;

- запрет на сдачу комплекса в эксплуатацию из-за нарушения застройщиком технологий строительства или требований госструктур;

- банкротство девелопера;

- вывод средств и обман дольщиков с последующей ликвидацией фирмы посредством фиктивного банкротства;

- сторонние судебные разбирательства с компанией-застройщиком.

Таким образом гарантируется абсолютная безопасность для дольщиков и сводится к минимуму количество замороженных объектов по стране.

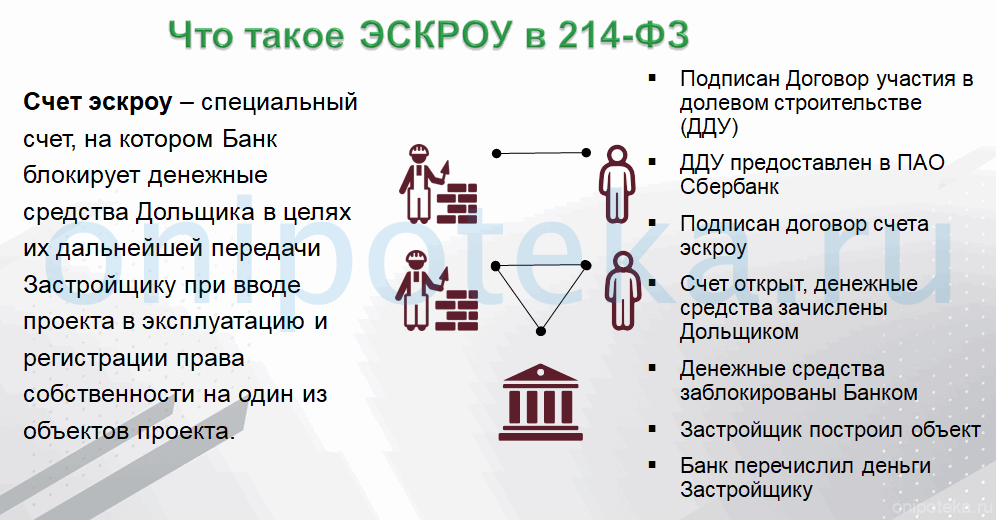

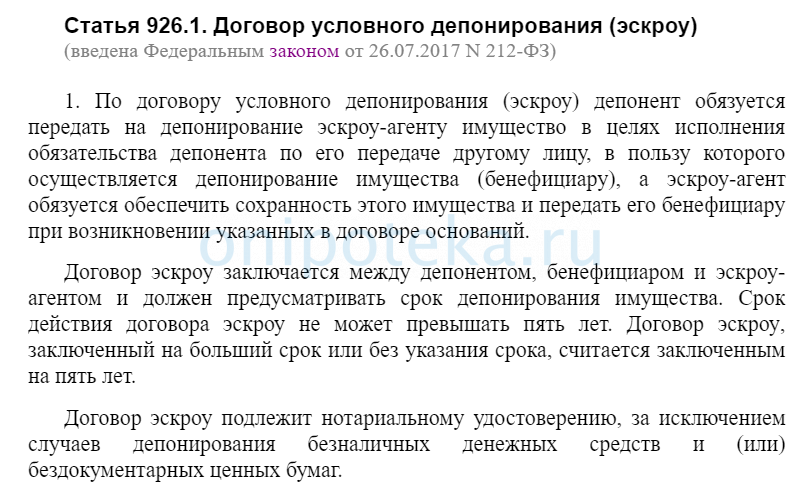

Определение понятия

Счетами эскроу называют счета временного типа, деньги на которых хранятся только определённый период до момента завершения сделки и необходимости выплаты денег продавцу.

Следует отметить, что данная банковская услуга не относится к категории дешёвых.

Открытие счёта практически во всех странах мира платное, а оплата измеряется в процентном отношении к реальной стоимости объекта недвижимости. Обычно банки берут не менее 1%!

При внушительной стоимости квартиры это достаточно большой взнос в пользу банковского учреждения. Но при этом и риски при дорогостоящих сделках стремятся к нулю, что устраивает обе заинтересованные стороны (продавца и покупателя).

Существует два основных вида таких счетов:

- Счета, открываемые при сделках с имуществом (при продаже домов, квартир). На счёте размещаются средства покупателя до того момента, когда у него возникнут законные права на недвижимость. После чего деньги переходят в собственность продавцу.

- Счета, обслуживающие ипотечных кредиторов. Владелец имущества через такой счёт производит выплату страховых сумм и налогов.

Обычно счета, необходимые для приобретения объекта недвижимости, открываются юристами покупателя или эскроу агентами. При открытии счёта покупатель вносит на него задаток, который он предлагает продавцу и это избавляет от необходимости передавать сумму наличными. Например, если покупатель является клиентом этого банка, ему будет проще перевести средства с личного счёта на эскроу счёт (без обналичивания средств).

А при приобретении жилья в ипотеку такие временные счета позволяют налоговой службе контролировать отчисление налогов (например, имущество может быть арестовано до момента погашения кредитором всей задолженности).

Поэтому кредиторы напрямую заинтересованы в своевременном внесении средств заёмщиками.

При оформлении кредита каждый заёмщик вносит определённую сумму на временный счёт, а затем эта сумма включается в ежемесячные платежи. Накопленные средства идут на отчисление страховых взносов и налогов, а заёмщику не нужно отслеживать платежи, что тоже очень удобно.